事業承継・M&Aのよき相談相手とは?

「高く売り抜ける」、「安く買い叩く」というM&Aで、10年先も事業を続けられるのでしょうか?

求められるのは“ビジネス的な視点”

M&Aの実行にあたっては、会社法などの法律知識、財務会計や税務など専門的知識が不可欠ですが、事業を持続させるためには、経営戦略を練って将来的に事業をどう伸ばしていくのかという「点ではなく線の視点」すなわちビジネス的な視点が必要です。

足元(点)ばかりを見て「事業承継・M&Aを一刻も早く成立させること」「会社をできるだけ高く売り抜けること」、あるいは「会社をできるだけ安く買い叩くこと」といった姿勢のM&A会社には注意を払うべきです。

多角的に分析

M&Aを実行するにあたっては、「相手先の経営理念や社風」「事業シナジーが発揮され、今後も事業が成長するか」「引継ぐ(引き継がれる)会社に内在するリスク」などを多角的に分析し、M&Aの可否検討を重ねることが極めて重要です。

M&Aにおけるよき相談相手とは、経営者の声に真摯に耳を傾け、適切なアドバイスをおこない、時によってはM&Aではない解決方法を提示するビジネスパートナーであるべきと私たちは考えます。

オプティアスの考えるM&A

私たちオプティアスは、事業承継・M&Aにおいて会社を「売る・買う」という表現ではなく、「譲る・引き継ぐ」と表現するようにしています。

会社は生き物

会社は、家賃を得る収益不動産と違って、社員が働き、取引先からの評価を得ることで収益を得ています。つまり、会社は生き物です。

会社を引き継いでも(譲り渡しても)、そのまま何もしないでいると事業が萎んでしまうことは少なくありません。しかし、継続的に組織や事業の基盤を整備し、しっかり育てるとさらに良い会社になります。

「M&Aは実行したら終わり」ではありません。M&Aはむしろ、新しい事業展開に向けた「スタートライン」です。私たちオプティアスは「M&A後の企業価値向上」も考えたM&Aを提案し、M&A後のサポート(PMI:ポストマージャーインテグレーション)まで丁寧に寄り添います。

事業承継・M&Aの流れ

まず、会社の状況、ご要望をヒアリングして課題解決に見合った手段を検討の上、最適なM&Aのスキームを考案、相手先探しから譲渡実行までトータルでサポートいたします。

M&Aにかかる報酬体系

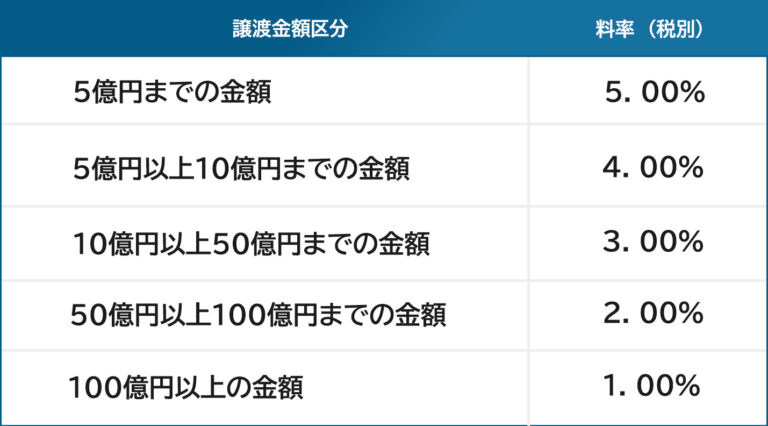

M&Aアドバイザー業務に関する費用は、次の料金テーブルの通りです。

原則的には、M&Aが成功(譲受あるいは譲渡が実行された時点)にして初めて「成功報酬」としてお支払いいただきます。

M&Aが進行する前の着手金はいただいておりませんが、事業計画作成・デューデリジェンス資料作成などの作業が発生する場合は、業務委託手数料が発生することがあります。